Cereales

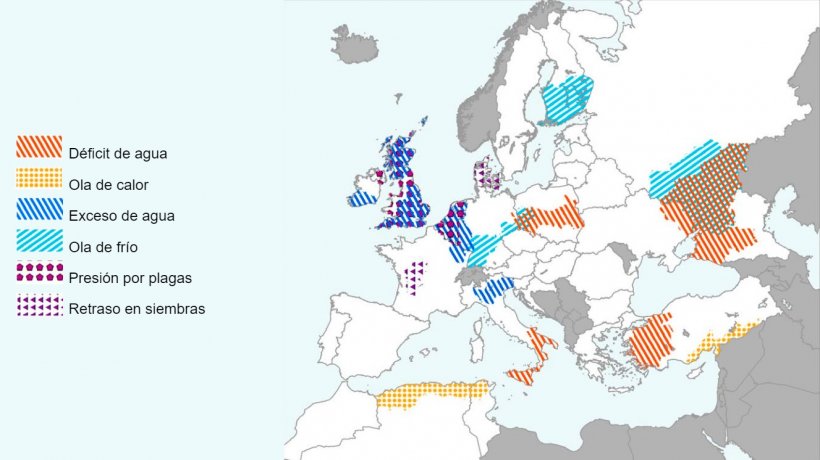

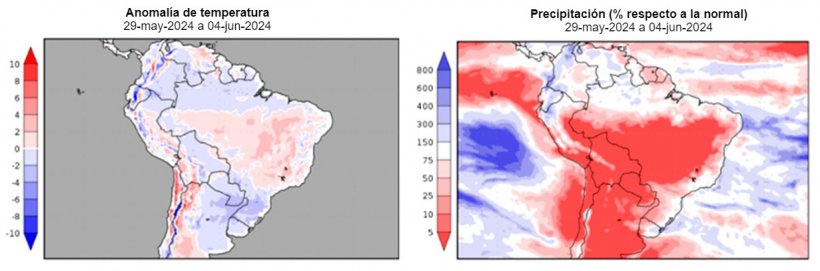

Durante el mes de mayo, en pleno weather market, el clima ha generado volatilidad en los mercados y un alza de precios generalizada. Con el exceso de humedad en el norte de Europa que retrasa las siembras del maíz e impacta negativamente en la producción y la calidad del trigo y la cebada, mientras que en el centro de Rusia se activado el estado de emergencia por heladas, y en el sur del país y en Ucrania se esta experimentando un clima seco con temperaturas elevadas. En Brasil, en el sur del país las inundaciones afectan a la logística y causan daños en los cultivos de soya, mientras que en el centro del país el clima cálido y seco perjudica el segundo cultivo de maíz.

En Australia un clima extremadamente seco en el oeste y sur del país amenaza la siembra de canola. Y en los EE.UU las lluvias afectan las labores de campo, retrasando las siembras.

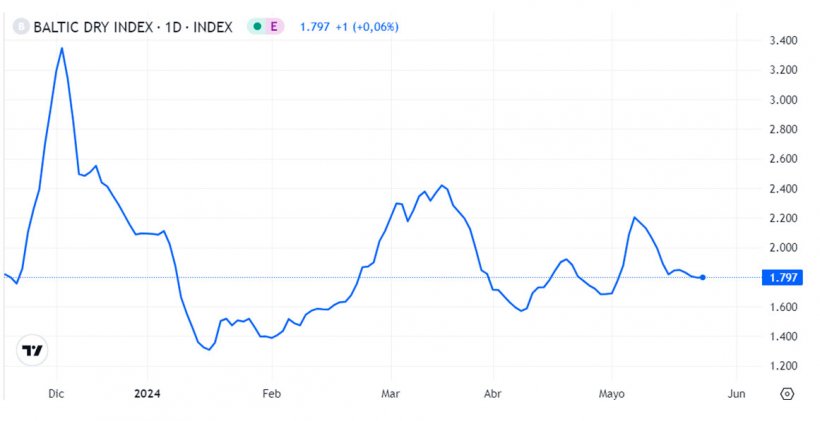

Este mes los fletes (gráfico 1) se han reducido de forma generalizada.

Este mes de mayo, vimos unas condiciones húmedas en grandes zonas de Europa Occidental, lo que genera una alta presión por plagas y retrasos en las siembras. Por otro lado, vimos unas condiciones secas y cálidas en el sur de Italia que afectaron negativamente al llenado de granos de los cultivos de invierno. Y en Rusia, hay un déficit de agua, que, combinado con las olas de frío, crea unas condiciones desfavorables para los cultivos de invierno y retrasa las siembras de primavera.

En Argentina se mantiene el clima seco, con lluvias y temperaturas por debajo de lo normal, que permiten avanzar en la cosecha. En Brasil se mantiene el clima cálido y seco para el centro y norte del país, lo que no beneficia al desarrollo de la safrinha (segundo cultivo de maíz).

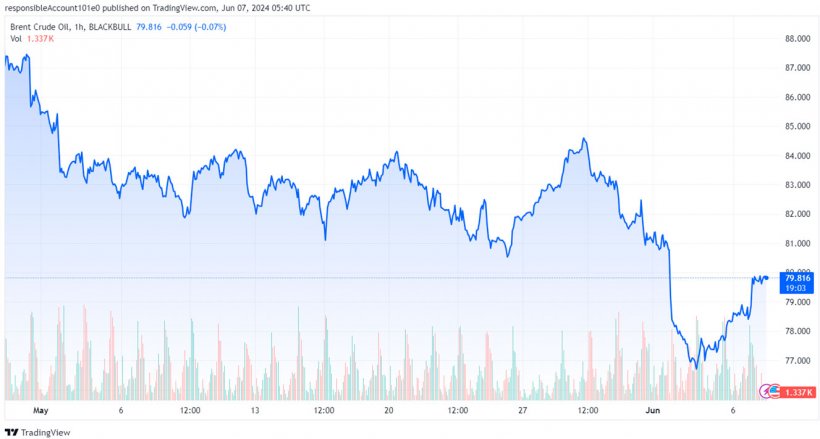

El precio del petróleo inició el mes con una fuerte caída debido a la bajada de tensión en el conflicto Israel-Hamas, una demanda global más débil y menos esperanzas de un rápido recorte de tipos de interés por parte de la FED.

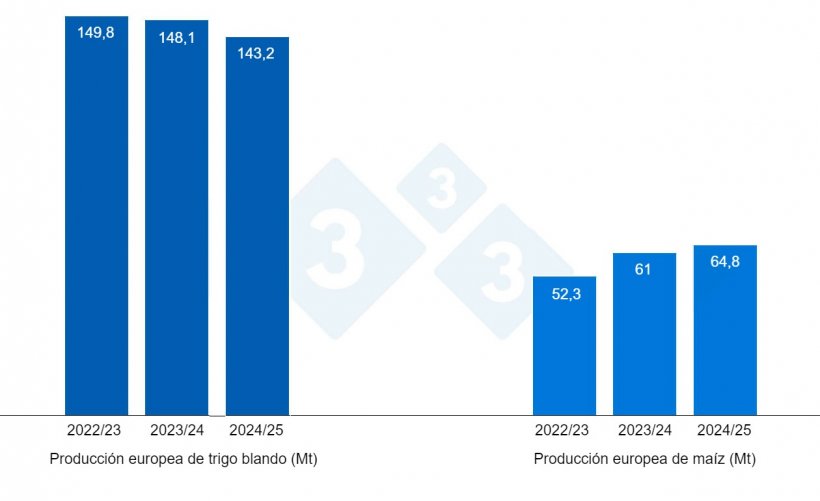

En el informe de mayo del USDA (tabla 1), para la campaña 2024/25, se publican sus primeras estimaciones situando la producción mundial de trigo en 798.2 Mt, 10.5 Mt más en un año, principalmente por la subida de producción en la India (+3.5 Mt), en China (+3.4 Mt), en Australia (+3 Mt), en Kazajistán (+2.4 Mt), en Canadá (+2.1 Mt), en Argentina (+1.1 Mt) y en los EEUU (+1.3 Mt), mientras cae en la UE (-4.9 Mt), en Rusia (-3.5 Mt) y en Ucrania (-2 Mt).

Y la producción mundial de maíz, para la campaña 2024/25, se prevé en 1219.9 Mt, 8.2 Mt menos en un año, por la caída en los EE.UU (-12.2 Mt), en Ucrania (-4 Mt) y en Argentina (-2 Mt), mientras se recupera en Brasil (+5 Mt) y en la UE (+3.8 Mt).

Destacamos que las importaciones de la UE pierden 3 Mt a 18 Mt, respecto a la campaña 23/24, siendo el segundo importador mundial por detrás de China, que mantiene sus importaciones en 23 Mt.

Tabla 1. Previsión del USDA de mayo 2024 de la producción de cereales y variación respecto a la previsión de abril 2024 (Mt).

| 2023/2024 | 2024/2025 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 787.7 | 0.3 | 798.2 | - |

| Maíz | 1228.1 | 0.2 | 1219.9 | - |

| Producción Europea (Mt) | - | |||

| Trigo | 148.1 | 0.1 | 143.2 | - |

| Maíz | 61.0 | 0.0 | 64.8 | - |

Según el USDA, en el 2023/24, la cosecha mundial de trigo se incrementa en 300 000 tm hasta los 787.3 Mt, 1.5 Mt por debajo del 22/23, y la del maíz en 200 000 t hasta los 1228.1 Mt, 70,2 Mt más en un año. Destacamos que las importaciones de la UE siguen estables en 21 Mt y las de China en 23 Mt.

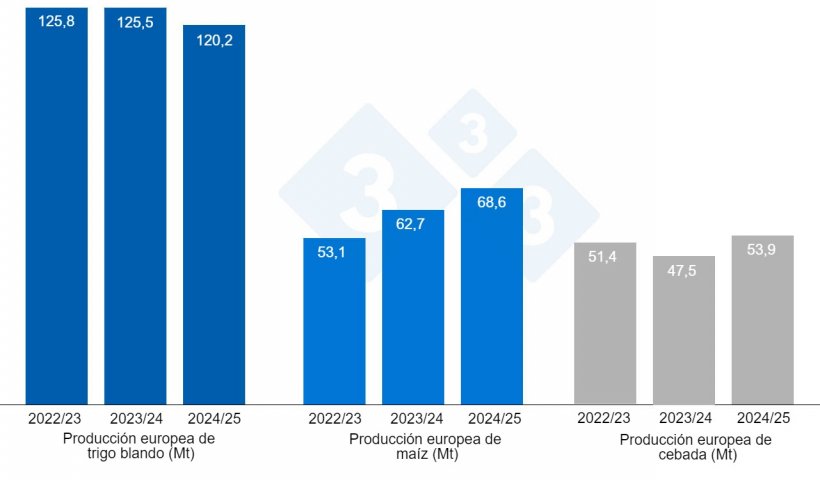

Tal como muestra el gráfico 4, para la campaña 2024/25, este mes la Comisión Europea mantiene la producción de trigo blando en 120.2 Mt (5.3 Mt menos en un año), mientras que revisa al alza la de la cebada en 300 000 t hasta los 53.9 Mt (6.4 Mt sobre la de este año), y reduce la del maíz en 400 000 t a 68.6 Mt (5.9 Mt por encima del nivel del 23/24).

Y para la campaña 2023/24, la producción de trigo blando pierde 100 000 t a 125.5 Mt, mientras que la del maíz sube en 400 000 t hasta los 62.7 Mt y la de la cebada se mantiene en 47.5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 221/t (13 euros por encima del nivel del mes de abril) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 245/t para el disponible en el puerto de Tarragona (28 euros por encima del nivel del mes pasado), y la cebada destino Lleida en unos EUR 225/t (13 euros sobre el nivel de hace un mes y 6 euros por debajo del nivel del maíz destino Lleida). El precio de los cereales se incrementa presionados por el alza de los futuros, el impacto de las temperaturas y el clima seco en Rusia, el riesgo de heladas en Europa, la sequía en los EE.UU y la especulación de los fondos que vuelven a ser compradores.

El precio del trigo nacional se sitúa 5 euros por encima del de puerto, en EUR 250/t, sin oferta de trigo francés. El maíz nacional se encuentra 10 euros sobre el del de puerto, en EUR 23€/t, sin oferta de francés.

Oleaginosas

El precio de la harina de soya sube EUR 23/t hasta los EUR 455/t, el de la harina de canola EUR 8/t hasta los EUR 348/t y el de la harina de girasol en EUR 7/t hasta los EUR 297/t, con la retención de grano por parte del agricultor argentino y brasileño que impulsan al alza los precios de exportación, la huelga en algunos puertos de Argentina que dificultaron las logísticas, las inundaciones en el sur de Brasil que afectan negativamente a los cultivos, la ralentización de la siembra en los EE.UU y unas condiciones climáticas que siguen afectando a los cultivos en la UE-27, reduciendo el estimado de producción.

Durante este mes de mayo, el precio del aceite de soya gana EUR 22/t hasta los EUR 947/t, con la compra de posiciones de los fondos y por la caída de los inventarios finales en los EE.UU según el NOPA, el aumento de la demanda para el biocombustible y la subida de la demanda interna para el mercado de los biocarburantes en Brasil. El de la grasa animal gana EUR 35/t hasta los EUR 945/t, manteniéndose el interés para biodiesel y con unos precios elevados en Europa, mientras que el del aceite de palma baja EUR 20/t a EUR 990/t, debido a la debilidad de la demanda a exportación y al aumento de la producción.

Cambio euro / dólar

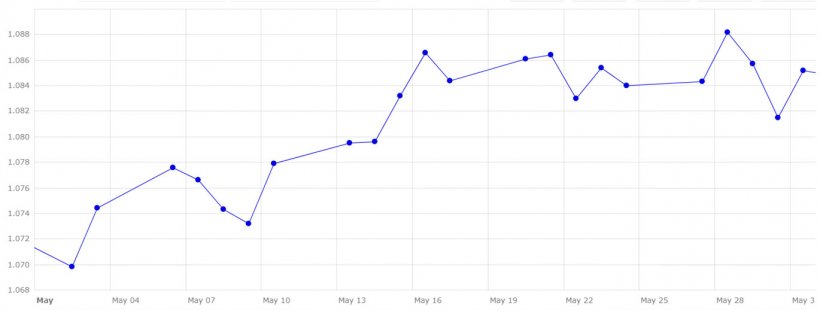

Durante el mes de mayo, el euro se aprecia frente al dólar (gráfico 5).

Este mes, el eurodólar se incrementa en un 1.44 %, situándose en 1.0852, apuntando que el BCE bajará los tipos de interés durante el mes de junio, junto a la reducción de la tensión en Oriente Medio.

Durante el mes de junio, deberemos seguir de cerca la evolución de los conflictos geopolíticos y su afectación a la moneda y el petróleo. La evolución del clima, en pleno weather Market, la actividad de los fondos y el próximo informe del USDA del 12 de junio, donde veremos si se reducen las cosechas de maíz y habas de soja en América del Sur.